具体的な相談ではなくて、申込者の年収や勤続年数等をみての大まかな相談と審査です。

ある程度の目安に過ぎませんので、後の正式な審査、並びに購入希望物件によっては、希望する金額の融資や融資そのものを受けられなくなる場合もあります。ただ、多くの金融機関は無料で行っていますので、有効活用しましょう。

- TOP

- 日本トルビンブログ

住宅ローンについて

このページでは、複雑でわかりにくい住宅ローンについて、

知っておきたいことからお得な情報まで詳しくご案内いたします。

知っておきたいことからお得な情報まで詳しくご案内いたします。

購入希望物件が決定しましたら、売主への買い付け証明(購入希望価格の通知)を提出しましょう。売主との間で価格・引渡し時期等に折り合いが付けば売買契約にむけて進みます。

ご自身の資金計画としっかり照らし合わせましょう。

ご自身の資金計画としっかり照らし合わせましょう。

不動産の契約時には重要事項の説明と、契約書の取り交わしを行います。

ここで作成される『重要事項説明書』・『売買契約書』は金融機関の本審査で提出することになります。

ここで作成される『重要事項説明書』・『売買契約書』は金融機関の本審査で提出することになります。

『売買契約書』や『源泉徴収票』等の書類を添えて、具体的な審査の申込になります。

各金融機関ならびに、お客さまごとに提出書類は異なりますので何が必要になるのかしっかり確認しましょう。

各金融機関ならびに、お客さまごとに提出書類は異なりますので何が必要になるのかしっかり確認しましょう。

-

■所得を証明する書

・源泉徴収票/住民税決定通知書(給与所得者)

・納税証明書(過去3年分)/確定申告書(過去3年分)(個人事業者)

■住民票

■印鑑証明書

■健康保険被保険者証

■預貯金の通帳(自己資金の確認用)※申込者が会社役員の場合は上記ほか、会社の決算書の写し(過去3年分程度)が必要になる。

-

■売買契約書

■重要事項説明書

■土地/建物の登記簿謄本

■建物平面図(不動産の売買募集図面・パンフレット等)

■地積測量図/公図

■実測図

■建築確認通知書

■請負契約書

提出書類をもとに、大きく分けてお客様自身と購入希望物件の双方の審査を行います。

ここで融資の可否並びに、融資額(融資可能額)が決定します。

ここで融資の可否並びに、融資額(融資可能額)が決定します。

お客様と金融機関にて取り交わす、いわゆる『住宅ローン契約』です。

融資の実行額や、金利タイプや返済年数もこの時点で確定されます。

融資の実行額や、金利タイプや返済年数もこの時点で確定されます。

金銭消費貸借契約に基づく、金融機関からお客様への貸付の実行です。

通常は売買契約に基づく残金の決済と、当該物件の引渡しは同時(同日)に行います。

通常は売買契約に基づく残金の決済と、当該物件の引渡しは同時(同日)に行います。

金融機関の債権の保全のために担保物件(通常は購入した物件)に登記がなされます。

金融機関は返済が滞った場合には、担保物件を処分することによって債権の回収を図ります。

返済はしっかり行いましょう。※公的融資の場合は融資実行の時期が若干前後いたしますので、注意しましょう。

金融機関は返済が滞った場合には、担保物件を処分することによって債権の回収を図ります。

返済はしっかり行いましょう。※公的融資の場合は融資実行の時期が若干前後いたしますので、注意しましょう。

住宅ローンの金利には下記のようにタイプがあります。

今後の金利の変動につきましては誰にも予測はつきませんので、どちらが正解とは一概に申し上げることはできません。ご家庭の経済状況・返済計画に合わせて、あらかじめご家族でお話し合いをしておくことをおすすめいたします。

今後の金利の変動につきましては誰にも予測はつきませんので、どちらが正解とは一概に申し上げることはできません。ご家庭の経済状況・返済計画に合わせて、あらかじめご家族でお話し合いをしておくことをおすすめいたします。

契約時に設定された金利が、返済期間中変わらずに固定して適用されるタイプのローン。

住宅金融公庫のほか、最近では民間においても超長期等と名前のついた固定金利型の住宅ローンが販売されている。適用金利は変動金利型等に比べて、若干高めの設定となることが一般的である。

住宅金融公庫のほか、最近では民間においても超長期等と名前のついた固定金利型の住宅ローンが販売されている。適用金利は変動金利型等に比べて、若干高めの設定となることが一般的である。

ローン実行時から一定期間の金利を固定するタイプのローン。

金利を固定できる特約期間は金融機関によって異なり、2年、3年、5年、7年、10年などが選べる。

基本的には固定の特約期間が長いほど、金利は高くなる。当初選択した固定期間の終了後は、各金融機関によって(1)再度固定金利型か変動金利型かを選択できる、(2)変動金利型しか選択できない、などの違いがある。一般的に変動金利型に比べて、金利は高いが将来的な返済計画は立てやすい。

金利を固定できる特約期間は金融機関によって異なり、2年、3年、5年、7年、10年などが選べる。

基本的には固定の特約期間が長いほど、金利は高くなる。当初選択した固定期間の終了後は、各金融機関によって(1)再度固定金利型か変動金利型かを選択できる、(2)変動金利型しか選択できない、などの違いがある。一般的に変動金利型に比べて、金利は高いが将来的な返済計画は立てやすい。

適用金利がその時点での市場金利に合わせて見直しされるローン。

住宅ローンの場合は半年ごとに金利の見直しが行われ、他の金利タイプのローンと比べるとその時点での金利は一般的には最も低くなる。

一般的には金利の見直しが行われても、返済額は5年間は固定される。

また6年目に返済額が見直される場合でも、その増加額は以前の支払額の25%以内(以前の返済額の1.25倍以内)とされている為、適用金利が大幅に上昇すると、未払利息という現象も起り得るので注意が必要である。

一般的に固定金利型に比べて、金利は安いが将来的な返済計画は立てにくい。店頭金利・優遇金利(優遇タイプ:全期間・当初期間)・審査金利

住宅ローンの場合は半年ごとに金利の見直しが行われ、他の金利タイプのローンと比べるとその時点での金利は一般的には最も低くなる。

一般的には金利の見直しが行われても、返済額は5年間は固定される。

また6年目に返済額が見直される場合でも、その増加額は以前の支払額の25%以内(以前の返済額の1.25倍以内)とされている為、適用金利が大幅に上昇すると、未払利息という現象も起り得るので注意が必要である。

一般的に固定金利型に比べて、金利は安いが将来的な返済計画は立てにくい。店頭金利・優遇金利(優遇タイプ:全期間・当初期間)・審査金利

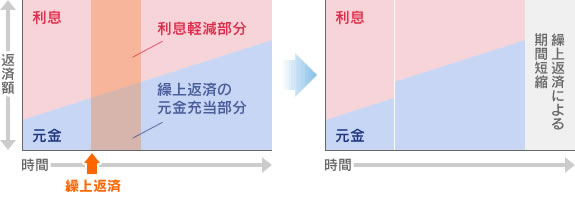

繰上返済とはローン残高の一部(または残金全部)を約定前に返済することによって返済期間を短くすることをいいます。

繰上返済金はすべて元金に充当され、それによってもともと負担するはずだった支払利息を軽減する効果があります。期間短縮型のほうが利息軽減効果は高いが、一般的に金融機関は借入期間の延長には応じてくれませんので、ご自身の長期的返済計画、将来的なリスクもふまえてよく考えて繰上返済を行うことが必要です。また各金融機関ごとに、繰上返済時に手数料金額、有・無など異なります。

繰上返済を頻繁に行う見込みがある場合には、金融機関を選定の際に繰上返済手数料の確認をおすすめいたします。

(あまりに多くの繰上返済予定を立てられる場合は、頭金の貯蓄後の購入をおすすめいたします。)

繰上返済金はすべて元金に充当され、それによってもともと負担するはずだった支払利息を軽減する効果があります。期間短縮型のほうが利息軽減効果は高いが、一般的に金融機関は借入期間の延長には応じてくれませんので、ご自身の長期的返済計画、将来的なリスクもふまえてよく考えて繰上返済を行うことが必要です。また各金融機関ごとに、繰上返済時に手数料金額、有・無など異なります。

繰上返済を頻繁に行う見込みがある場合には、金融機関を選定の際に繰上返済手数料の確認をおすすめいたします。

(あまりに多くの繰上返済予定を立てられる場合は、頭金の貯蓄後の購入をおすすめいたします。)

いくらかのお金を元金返済(繰上返済)にあてることで、返済期間が短縮された期間分の利息を節約する効果をもたらします。

元利金等形式の場合繰上返済の時期が早いほど、また一般的には金利の高いもの、期間の長いものほど利息軽減効果は高くなります。

元利金等形式の場合繰上返済の時期が早いほど、また一般的には金利の高いもの、期間の長いものほど利息軽減効果は高くなります。

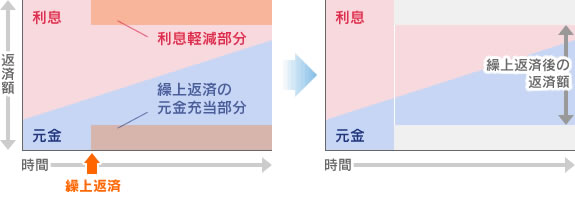

元金返済(繰上返済)を行うが、原則として返済期間は変えずに毎月の返済額を減らす方法です。

時期が早いほど、金利の高いもの、期間の長いものほど効果が高いのは同じです。

時期が早いほど、金利の高いもの、期間の長いものほど効果が高いのは同じです。

Fudousan Plugin Ver.1.8.0